全年收益209.6亿,毛利26.31亿,投资物业公允变动及资产减值合计亏损68亿。

◎ 作者 / 房玲、易天宇

核

心

观

点

【合同销售同比下降53%,2024年一盘一策加强回款】2023年,中骏集团(含合营联营公司)共实现累计合同销售金额约278亿元,同比下降52.9%。具体城市来看,一二线城市杭州、北京、天津合同销售相对较高,其中杭州销售金额达72亿,但同比下降35%;此外北京也同比下降了41%。中骏集团表示2024年的重点工作将继续围绕保交付、保现金流、保经营。在营销方面,坚持一盘一策,通过各项目所在市场的版块竞争情况制定灵活的销售策略,加快流量项目的推盘节奏,加大销售房款的催收力度。

【保持流动性暂缓买地,库存物业有待加快结转】2023年,中骏集团并未在公开市场拿地。截至2023年末,中骏集团共有土地储备总规划建筑面积为2990万平方米,较2022年下降了12%;此外库存物业(包括发展中物业及持作出售已落成物业)共900亿,是2023年已售物业成本的5.15倍。未来中骏集团应加快库存物业的转化。

【净利润亏损84亿,投资物业公允变动及资产减值合计亏损68亿】2023年中骏集团营业收入为210亿元,同比下滑22%。由于销售单价下滑明显,毛利大幅减少约51%至26亿元;毛利率则由2022年的20.3%减少至12.6%。此外,净利润亏损84亿元,一方面是投资物业公允价值变动亏损38亿,另一方面,库存物业的计提减值约30亿元。此外中骏集团还计提了约7.1亿的应收关联方款项的减值亏损,以及1.7亿的于合营公司及联营公司的投资的减值亏损。

【现金64亿无法应对到期债务,积极推进境外债务重组】截止2023年末,中骏集团共持有现金64亿元,较2022年大幅下降了57%,其中非受限现金约49亿。而由于债务交叉违约,一年内短期有息负债上升59%至234亿元,此外流动负债中还有117亿元的贸易应付款及票据。由于持有现金大幅减少,以及所有者权益的大幅下滑,2023年末中骏集团的净负债率从2022年的79.57%快速上升至143.82%。剔除预收账款后的资产负债率为76.47%;非受限现金短债比为0.21。

01

销售

合同销售同比下降53%

2024年一盘一策加强回款

2023年,中骏集团(含合营联营公司)共实现累计合同销售金额约278亿元,同比下降52.9%;累计合同销售面积229万平方米,同比下降53.3%;全年平均销售价格为每平方米12129元,与2022年大致持平。其中,合联营公司部分的销售金额约为45亿元,同比下降63.6%,约占总销售的16%;权益销售金额占比约82%。

受整体市场影响,2023年中骏业绩下滑较大且呈现加速下滑趋势。其中,2023年下半年销售金额为77亿,相比上半年的降幅38%加大至降幅71%。

中骏表示2024年的重点工作将继续围绕保交付、保现金流、保经营。在营销方面,坚持一盘一策,通过各项目所在市场的版块竞争情况制定灵活的销售策略,加快流量项目的推盘节奏,加大销售房款的催收力度。

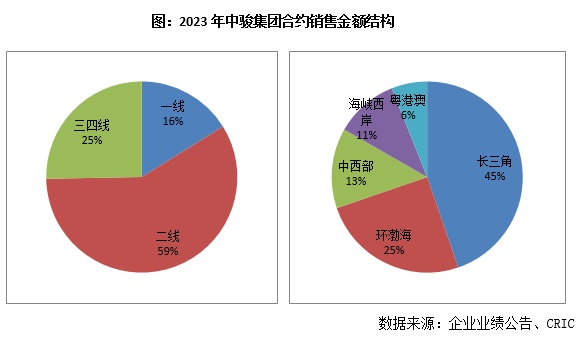

从区域分布来看,长三角经济圈及环渤海经济圈是主要业绩贡献区域,合同销售金额分别为约124亿元及69亿元,占整体合同销售金额分别为约45%及25%。从城市能级来看,一线及二线的合同销售金额分别为45亿元及163亿元,分别占比16%及59%;而三四线城市销售金额占比相比2022年下降了7个百分点至25%。

具体城市来看,一二线城市杭州、北京、天津合同销售相对较高,其中杭州销售金额达72亿,但同比下降35%;此外北京也同比下降了41%。2023年中骏集团多数城市的销售均出现下降,下降较多的还包括泉州、昆明等城市。

02

投资

保持流动性暂缓买地

库存物业有待加快结转

2023年,为了保持充足的流动性,中骏集团并未在公开市场拿地。截至2023年末,中骏集团共有土地储备总规划建筑面积为2990万平方米,较2022年下降了12%,(其中中骏集团应占总规划建筑面积为2422万平方米,权益比例约81%,权益比例较年初略上升了2.2个百分点),分布于59个城市。

从土地储备的区域分布来看,长三角经济圈、环渤海经济圈、海峡西岸经济圈、粤港澳大湾区及中西部地区的土地储备成本分别占总土地储备成本(不包括投资物业)的33.7%、20.7%、22.2%、8.2%及15.2%。

从城市级别来看,一线城市、二线城市及三、四线城市的土地储备成本分别占总土地储备成本(不包括投资物业)11.3%、55.6%及33.1%,其中三四线上升了1.5个百分点。当前三四线市场疲软,中骏位于低能级城市的项目去化或存压力。

2023年中骏集团的库存物业(包括发展中物业及持作出售已落成物业)共900亿,是2023年中骏集团已售物业成本的5.15倍;此外持作出售已落成物业占比从2022年末的5%上升至7%。未来中骏集团应加快库存物业的转化。

03

盈利

净利润亏损84亿

投资物业公允变动及资产减值合计亏损68亿

2023年中骏集团营业收入为210亿元,同比下滑22%;其中物业销售收入同比下降23%至191亿元。物业销售收入下滑,一方面是交房面积同比减少9%;另一方面平均销售单价由2022年的9608元/平方米减少至2023年的8156元/平方米。由于销售单价下滑明显,毛利大幅减少约51%至26亿元;毛利率则由2022年的20.3%减少至12.6%。

与此同时,净利润亏损84亿元,一方面是投资物业公允价值变动亏损38亿,在年报中企业表示“年内投资物业公允值亏损主要是受中国商业物业需求下滑影响。”另一方面,受市场影响,库存物业的计提减值约30亿元。此外,财务费用同比大幅增加约62.0%至14.92亿元。财务费用的增长主要由于期内利息费用不符合资本化条件,或是由于项目非短期停工或其他因素所导致。

此外,中骏集团还计提了约7.1亿的应收关联方款项的减值亏损,以及1.7亿的于合营公司及联营公司的投资的减值亏损。截止2023年末,中骏集团仍有约40亿的合联营投资及约41亿的应收关联方款项。

整体来看,2023年中骏集团资产端面临大幅缩水,总资产较2022年末下降了13%,而总负债仅下滑6%;所有者权益大幅下降44%。与此同时,集团非控股权益108亿,首次高于母公司权益97亿,但在应占净利润中非控股权益仅为亏损4亿元,母公司应占净利润亏损高达80亿元,值得关注。

04

偿债

无法应对到期债务

积极推进境外债务重组

2023年10月4日,中骏集团公告称一笔美元贷款本金和利息未能按期支付,合计金额约6100万美元,已构成实质违约。对此,中骏集团在年报中表示“继续采取有效措施以舒缓本集团阶段性流动性问题,包括积极推进境外债务重组,加快与银行及金融机构就再融资或展期进行磋商,推进出售非核心资产,精简组织架构和成本控制等。”

截止2023年末,中骏集团共持有现金64亿元,较2022年大幅下降了57%,其中非受限现金约49亿。而总有息负债方面,2023年末中骏集团计息银行及其他贷款、优先票据及境内债券约359亿元;由于债务交叉违约,一年内短期有息负债上升59%至234亿元。此外,截止2023年末,中骏集团流动负债中还有117亿元的贸易应付款及票据。

由于持有现金大幅减少,以及所有者权益的大幅下滑,2023年末中骏集团的净负债率从2022年的79.57%快速上升至143.82%。剔除预收账款后的资产负债率为76.47%;非受限现金短债比为0.21。

05

一体两翼

物业管理及租金收入均有增长

未来持续推动转型发展

除了地产主业外,物业管理费同比增长约17.6%至11.64亿元,主要是管理的物业数量及面积有所增多所致。此外租金收入同比增长约3.1%至5.30亿元,主要是年内新开中骏世界城购物商场的租金贡献所致。

截止2023年末,中骏集团共持有50个投资物业(同比减少3个),总建筑面积约390万平方米(应占建筑面积约353万平方米),其中25个投资物业(同比减少2个)已开始营运;持有的投资物业分布在北京、上海、厦门、杭州及苏州等26个城市,业态涵盖购物中心、长租公寓、写字楼、商业街及商铺。

中骏集团表示,存量资产运营及服务的快速发展让第二曲线业务未来可期。短期内,行业震荡修复的态势恐难企稳,企业持续推动转型发展同时,也不排除会继续出售投资物业回笼资金。

排版丨Jenny

更多年报点评

年报点评01|仁恒置地:资产计提减值净利亏损,总有息债规模下降

年报点评02|金地集团(600383)营业收入同比下滑近两成,代建版图持续扩张

年报点评03|招商蛇口(001979):锚定五强、聚焦核心城市,盈利有所改善

年报点评04|龙湖集团:有序压降债务,经营性利润占比首次过半

年报点评05|绿城中国:新获项目流速和盈利保持较好水平,三条红线降至绿档

年报点评06|保利置业:稳健发展,未来将把现金流作为运营核心

年报点评07|华润置地:稳健发展,积极向大资管业务转型

年报点评08|五矿地产:合约销售同比下降15%,短期偿债压力较大

年报点评09|建发国际:销售增长12%,未来考虑境内发债计划

年报点评10|越秀地产:非公开拓储优势明显,2024年销售目标1470亿

年报点评11|融创中国:境内外债务全部重组成功,经营面转好预期增强

年报点评12|旭辉集团:代建快速发展,化债有一定成效但任重道远

年报点评13|美的置业:坚守结构优化,保证现金流安全

年报点评14|万科地产:短期流动性存压,经营性业务REITs取得突破

年报点评15|华侨城A:两年内债务到期集中,推动专业化公司集中管理

本文版权归克而瑞研究中心所有 未经授权请勿转载

以上代表克而瑞研究中心团队观点,仅供参考

本文首发于微信公众号:克而瑞地产研究。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。

(责任编辑:张晓波 )