(原标题:一年减利400亿元,谁是锂业公司“真龙头”?|年报里的中国经济)

与往年的披露节奏不同,今年3月末,锂行业头部公司2023年年报便已悉数出炉。受终端市场需求增速回落、锂价单边下跌八成等多方面因素冲击,2023年锂电行业上游环节盈利锐减。

根据21世纪经济报道记者统计,2023年天齐锂业、赣锋锂业和盐湖股份归母净利润总计201.58亿元,较上2022年减利达400亿元。

景气度系统性下跌的冲击虽然在所难免,但就上述头部公司而言,受到业务结构、资源禀赋、提锂路径等因素制约,各家公司具体经营数据所受到的影响却是轻重不一。

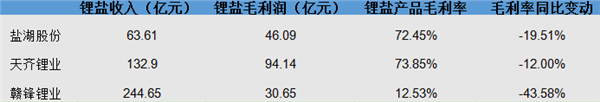

以锂盐产品的毛利率为例,当期天齐锂业、赣锋锂业分别为73.85%和12.53%,仅仅上述三家公司头尾相差便高达60个百分点。而这又是各自“一体化”程度不同,所导致的矿石提锂成本差异。

实际上,上述三家头部企业各有优势与劣势,没有堪称完美的企业,放在不同的市场环境和维度下,对比的结论都会不同。

而结合当前低迷的锂价以及业内对全年的价格预期来看,具备低成本优势的盐湖股份、天齐锂业,对行业周期性波动的风险抵御能力明显更强。即便未来碳酸锂跌至7万元,这两家公司依旧可以实现盈利,而届时绝大多数的锂盐产能会将面临亏损停产。

“全方位”冲击

行业景气度下降,对上市公司利润表的打击是全方位的,首先就是对上市公司主营业务盈利能力的冲击。

以电池级碳酸锂为例,2023年价格前高后低,市场均价由年初的50万元/吨跌至年末的10万元/吨以下。进一步统计年度均价则可以看出,2023年年度电池级碳酸锂均价为25.87万元/吨,2022年同期该均价则高达48.38万元/吨。

锂盐市场价下跌,上市公司销售价格同比下滑,利润空间随之收窄。

这其中又可以分为两类,一类是原料全部自给的盐湖股份、天齐锂业,另一类是原料部分自给、部分外采的赣锋锂业。

这两类企业,面对锂价下跌冲击的财报反应明显不同。

其中,第一类锂盐企业毛利率有所下降,但是所受冲击较小,当前盐湖股份、天齐锂业的锂盐产品毛利率分别下降19.5%和12%个百分点,整体依旧保持在72%以上的较高水平。

另一类是赣锋锂业这类原料部分自给,仍然需要外部长协进口锂精矿的企业,2023年受到锂矿价格滞后锂盐价格下跌的影响,成本端出现了非常明显的抬升。

年报显示,产品跌价使得赣锋锂业“锂系列产品”营收下降29%,锂精矿年度均价上移则促使其成本抬升41%,导致公司该产品毛利率下降43.58个百分点至12.53%,逼近盈亏平衡线。

对比上述三家锂盐板块盈利情况,也可以看出赣锋锂业毛利润最少,仅有30亿元出头,天齐锂业、盐湖股份锂盐板块毛利润则分别达到94亿元、46亿元。

加之各家公司营收结构存在明显差异,锂盐跌价对其报表盈利的冲击也不相同。

赣锋锂业是三家企业中锂盐业务收入占比最高的企业,超过74%,第二大业务是锂电池业务,2023年同样受到了行业景气度下降的影响。

相比之下,天齐锂业、盐湖股份除了上述锂盐产品外,各自的锂矿、钾肥产品收入占比更高,并保持着极高的利润率,很大程度上也对冲了锂盐跌价的影响。

以天齐锂业为例,该公司2023年锂矿收入占比反超锂盐,达到67%,加之公司锂矿产品定价模式有所调整,整体毛利率不降反升,进一步拔高至90.44%。

除了对主营业务的冲击外,行业景气度的下降还对企业投资收益、存货等财务项目构成显著影响。

其中,天齐锂业利润总额下跌并不明显,2023年为362.8亿元,2022年同期为399亿元,整体降幅不过10%左右。然而,由于2023年该公司利润集中在锂矿业务,使得其子公司文菲尔德净利润大幅增加,导致整体所得税、少数股东损益大幅走高。数据显示,2023年该公司所得税由上年的88亿元增加至106亿元,少数股东损益则由69.8亿元大增至183.7亿元,仅此一项便导致减利114亿元。

再比如锂价下跌,导致其参股子公司智利SQM去年业绩下降48%,由此天齐锂业投资收益降至31.1亿元,这部分又减少利润近40亿元。

也正因于此,2023年行业景气度回落对锂业公司报表利润的冲击,堪称全方位的覆盖。

增长逻辑存差异

正如前文所述“头部企业各有优势与劣势”,赣锋锂业的优势是排名居首的锂矿资源量、足够大的锂盐产能规模,劣势在于矿端释放节奏较慢,所导致至的矿、盐产能不匹配,生产成本过高。

基于上述特点,各家企业未来的业绩驱动逻辑,或者说下一阶段的看点也不相同。

赣锋锂业方面,需要关注其自身矿端项目的建设进度,以及整体成本拐点何时确立、未来的下降空间还有多大。这也是包括机构投资者在内最关心的问题之一,近期举办的业绩说明会上便被多次问及公司多个在建项目的产能释放情况。

对此赣锋锂业介绍称,澳大利亚Mount Marion锂辉石精矿90万吨/年锂辉石精矿产能的扩产建设工作已基本完成,目前产能在逐步释放的过程中。

阿根廷Cauchari-Olaroz锂盐湖项目一期年产4万吨碳酸锂项目已于2023年上半年完成项目建设,并在2023年完成了约合6000吨LCE的产品生产,正在稳定爬坡中,预计2024年将逐步达到设计产能。

此外,马里Goulamina锂辉石项目一期锂精矿项目预计2024年投产,内蒙古加不斯锂钽矿项目一期60万吨/年采选已经开始调试,年内将持续产出锂云母精矿。

如若上述一体化和矿端项目产能如期释放,今年公司锂盐产品的生产成本预计将出现明显下降。

天齐锂业、盐湖股份,由于暂时不愁锂精矿和盐湖卤水资源,今年则需要重点关注其锂盐端产能的释放和建设情况。

根据年报,天齐锂业目前现有锂化工产品铭牌产能8.88万吨/年,具体涉及张家港、射洪等多个生产基地。然而,8.88万吨产能中至少一半产能需要到今年才能大规模贡献收入。

遂宁安居2万吨电池级碳酸锂产能,该项目于2023年10月底带料试车,同年12月下旬产品参数达到电池级碳酸锂标准,目前处于产能爬坡阶段;澳洲奎纳纳一期2.4万吨电池级氢氧化锂项目,则是取得了送样客户SK On Co. Ltd和Northvolt(瑞典电池制造商)的认证通过,并于今年1月开始发货。

盐湖股份则是在既有3万吨盐湖提锂产能的基础上,正在新建4万吨一体化锂盐项目,公司预计该项目将在2024年年底建成。未来,随着上述项目建设完成和产能的逐步释放,预计2025年开始公司锂盐产量将出现大幅增长。

成本为王,剩者为王

2023年,下游需求增速回落,锂价的过快下跌又促使下游企业放缓原料采购节奏,导致上游锂盐企累库明显。而上述头部企业又均在不断新建产能,这是否会进一步导致供需过剩?这需要从各家企业单位生产成本角度来比较。

根据年报披露的锂盐产品营业成本、销售量粗略估算,盐湖股份2023年在计提出让收益金导致成本大增的基础上,其碳酸锂成本也不过4.65万元/吨,同期天齐锂业锂盐平均成本为6.13万元/吨,赣锋锂业每LCE成本则是达到21.02万元。

同时,考虑到上述出让收益金已经于2023年一次性计提,以及今年进口锂精矿价格回落的影响,预计盐湖股份、天齐锂业今年成本大概率会有所下降。

即便单位成本保持不变,6万元及以下的生产成本,也足以冲击绝大多数的锂盐生产企业和产能。

以整体实力更突出的上市公司为例,在纳入Wind锂矿板块的19家公司中,只有藏格矿业、盐湖股份、天齐锂业、永兴材料和近两年自给率提升明显的中矿资源等矿石提锂企业有望达到上述成本水平。

其他锂盐企业,不是原料自给率不足,就是全部原料需要外部进口,其成本主要跟随进口锂精矿价格波动。

这类产能在过去一年主要有两种结局。一种是下半年开始锂盐业务由盈转亏,另一类是放弃自主生产,转而为天齐锂业等不缺锂矿资源的企业代加工。

不难看出,锂盐行业已经度过了全员盈利的阶段,并逐步过渡到成本比拼、供给端产能重构的状态中。

还需要指出的是,虽然去年周期回落对上游冲击明显,但是由于年度均价依旧处于高位,对上市公司业绩的考验需要到今年一季度才能真正体现。

分别统计季度均价可知,2023年一季度、四季度国产电池级碳酸锂季度均价分别为40.26万元/吨、14.07万元/吨,而今年一季度10.16万元/吨的均价明显更低。

而从上市公司实际销售价格来看,还远远到不到上述市场均价。这意味着,至少年初至今锂业公司的盈利趋势不容乐观,利润空间整体将进一步压缩,一季度盈利存在同比、环比下降的风险。

此外,10万元左右的价格也较为敏感,只有少数锂业公司成本线低于该水平,所以今年一季度上市公司的亏损范围也可能因此扩大。

上述市场环境下,盐湖股份、天齐锂业无疑具备竞争优势,更低的成本使得公司可以承受更低的销售价格,以促进其产品销售。

盐湖股份去年便表现得尤为明显,其全年碳酸锂平均销售价格明显低于同业公司,公司期末碳酸锂库存也是不增反减。