【内容摘要】9月13日,资金面进一步改善,叠加股市下跌提振债市情绪,银行间主要利率债收益率普遍下行;碧桂园“20碧地04”展期方案获通过,9只计划展期债券仅剩“16腾越02”;招商局集团转让连云港金运地产100%股权,转让底价3924万元;转债市场主要指数与权益市场同步下挫,转债个券九成下跌;海外方面,各期限美债收益率普遍下行,主要欧洲经济体10年期国债收益率走势分化。

一、债市要闻

(一)国内要闻

【央行有关部门负责人:目前提前还贷情况已经有所减少预期得到实质性改善】据央行主管媒体金融时报,围绕市场特别关注的房地产金融政策,央行有关部门负责人接受采访时表示,降低存量房地产利率,居民利息负担将有效减小。降低存款利率尤其是中长期存款利率,将推动高储蓄群体提升投资和消费动力;稳定银行资金成本,增加银行支持实体经济的能力和持续性。

【央行:2023年二季度末金融业机构总资产449.21万亿元】据央行官网,初步统计,2023年二季度末,我国金融业机构总资产为449.21万亿元,同比增长10.3%,其中,银行业机构总资产为406.25万亿元,同比增长10.5%;证券业机构总资产为13.76万亿元,同比增长5%;保险业机构总资产为29.2万亿元,同比增长9.6%。金融业机构负债为410.48万亿元,同比增长10.6%。

【央行将于9月19日招标发行150亿元票据】央行公告,将于9月19日通过香港金融管理局债务工具中央结算系统(CMU)债券投标平台,招标发行2023年第九期中央银行票据。票据期限6个月(182天),为固定利率附息债券,到期还本付息,发行量为人民币150亿元,起息日为2023年9月21日,到期日为2024年3月21日,到期日遇节假日顺延。

【财政部:中央政府将于9月20日在澳门特区发行50亿元人民币国债】9月13日,财政部和澳门特别行政区政府公告,中央政府将于2023年9月20日在澳门发行50亿元人民币国债。在澳门发行人民币国债,是中央政府持续支持澳门发展现代金融,促进澳门经济适度多元的重要举措,对提升澳门债券市场吸引力,推动澳门债券市场建设,进一步拓展投资者范围以及支持澳门离岸人民币市场发展具有重要意义。

(二)国际要闻

【美国8月CPI同比反弹至3.7%,核心CPI环比六个月来首次加速上涨】9月13日,美国劳工统计局公布的数据显示,美国8月CPI同比涨幅从7月的3.2%反弹至3.7%,为连续第二个月同比增速反弹,超过预期的3.6%。8月CPI环比增速也由7月的0.2%加快至0.6%,符合预期,为14个月来最大的环比涨幅。其中,汽油价格环比上涨10.5%,成了重要推手。剔除能源食品后的核心CPI同比增速从4.7%回落至4.3%,符合预期,为近两年来的最小涨幅。但核心CPI环比涨幅较上月的0.2%小幅加快至0.3%,超过预期值0.2%。美联储密切关注的通胀指标——剔除了住房后的核心服务业通胀环比上涨0.53%,高于7月的0.2%,为2022年9月以来的最高水平,同比仍保持在 4%以上。

点评:美国8月CPI回升,主要是因为当月国际油价大幅上行,带动美国零售汽油价格上涨,从而推升能源服务以及运输服务通胀。同时,受能源价格上涨及夏季出行旺季影响,机票价格环比大幅上涨,是推动8月核心服务通胀环比明显上升的主要原因。但总体来看,8月核心通胀超预期主要是由于能源价格上涨对相关出行分项的传导以及季节性因素,可持续性不强;核心商品中的二手车价格低位企稳、住房通胀环比继续回落,表明美国核心通胀仍将延续放缓趋势。我们认为,8月CPI数据反弹尚不足以改变美联储9月暂停加息的决定。往后看,全球原油供给仍然偏紧,可能会导致后续能源通胀出现反复,但考虑到全球供应链缓解及美国二手车库存改善,二手车价格或保持低迷,核心商品通胀正在降温,加之近期金融条件收紧,劳动力市场再平衡仍在进行,11月继续加息的概率不高。

(三)大宗商品

【国际原油期货价格小幅转跌,NYMEX天然气价格转跌】9月13日,WTI 10月原油期货收跌0.32美元,跌幅0.36%,报88.52美元/桶;布伦特11月原油期货收跌0.18美元,跌幅0.19%,报91.88美元/桶;NYMEX天然气期货收跌0.98%至2.716美元/百万英热单位。

二、资金面

(一)公开市场操作

9月13日,央行公告称,为维护银行体系流动性合理充裕,当日以利率招标方式开展了650亿元7天期逆回购操作,中标利率为1.8%。Wind数据显示,当日有260亿元逆回购到期,因此单日净投放资金390亿元。

(二)资金利率

9月13日,资金面延续向宽,主要回购利率持续下行。当日DR001下行28.94bps至1.532%,DR007下行6.29bps至1.888%。

数据来源:Wind,东方金诚

三、债市动态

(一)利率债

1.现券收益率走势

9月13日,资金面进一步改善,叠加股市下跌提振债市情绪,银行间主要利率债收益率普遍下行,短券表现更好。截至北京时间20:00,10年期国债活跃券230012收益率下行1.50至2.6375%;10年期国开债活跃券230205收益率下行2.0至2.8025%。

数据来源:Wind,东方金诚

债券招标情况

数据来源:Wind,东方金诚

(二)信用债

1. 二级市场成交异动

9月13日,6只地产债成交价格偏离幅度超10%。其中,“20金地01”跌超19%,“H1金科01”跌超29%,“H1金科04”“H1金科03”跌50%,“22美凯龙ABN001优先”跌超84%;“20阳城04”涨超51%。

2. 信用债事件

中国金茂:据全国产权行业信息化综合服务平台显示,中国金茂挂牌北京子公司100%股权,转让底价28.02亿元。

碧桂园:据财联社,碧桂园旗下“20碧地04”债券展期方案,已于9月12日晚间获表决通过。知情人士透露,目前碧桂园旗下9只计划展期的境内债仅剩下“16腾越02”债券待表决通过,其余均已成功展期。早前碧桂园曾对包括16碧园05、21碧地03、20碧地03、19碧地03、21碧地04、21碧地01、21碧地02、16腾越02、20碧地04在内9只债券展期。

路劲基建:公司公告,路劲间接全资附属公司北京隽投与北京旭科订立股权转让协议,2.95亿元向旭辉收购北京顺义合营项目51%股权。

招商局集团:全国产权行业信息化综合服务平台披露,连云港金运房地产开发有限公司拟转让100%股权,转让底价3924万元,预披露结束日期为9月26日。

中天金融:公司公告,公司及子公司重整第一次债权人会议已召开,重整能否成功尚存不确定性。

遵义经开区投资:公司公告,因本公司未履行相关法律文书确定的义务,向远东国际融资租赁有限公司支付租金,公司被列入失信被执行人名单。

鑫诚恒业:中诚信国际终止鑫诚恒业主体及“20鑫诚恒业MTN001”信用评级。

当代置业:公司公告,2022年度股东应占亏损约44.54亿元,同比增加116.74%;2023年上半年未经审计毛利1.87亿元,毛利率5.6%,同比上升1.2%。公司已申请于9月14日复牌。

云南城投:公司公告,公司及控股子公司对外担保总额约为64.18亿元,占公司最近一期经审计净资产的435.69%。

(三)可转债

1. 权益及转债指数

【A股三大股指集体收跌】 9月13日,权益市场全天单边下行,尾盘有所回升,当日上证指数、深证成指、创业板指分别收跌0.45%、1.14%、1.14%。当日,两市成交额萎缩至6982亿元,北向资金净卖出65.92亿元。当日,申万一级行业指数近八成下跌,上涨行业中煤炭以1.09%涨幅领涨市场,此外石油石化、钢铁、环保、公用事业等6个行业小幅收涨;下跌行业中计算机跌逾2%,通信、电子、汽车、国防军工等8个行业跌逾1%。

【转债市场指数小幅收跌】 9月13日,转债市场主要指数与权益市场同步下挫,当日中证转债、上证转债、深证转债分别收跌0.44%、0.33%、0.65%。当日,转债市场成交额进一步萎缩至371.49亿元,较前一交易日减少88.57亿元。转债市场九成个券下跌,549只个券中,57只上涨,483只下跌,9只持平。当日,新上市荣23转债收涨31.21%领涨市场,存量个券中新港转债涨超3%,恒锋转债、冠中转债涨超2%;下跌个券中天康转债跌逾10%,调整幅度较大,此外,福蓉转债跌逾5%,超达转债、聚隆转债、纽泰转债、科思转债跌逾4%,亚康转债、海泰转债、新致转债跌逾3%。

数据来源:Wind,东方金诚

数据来源:Wind,东方金诚

2. 转债跟踪

明日,九典转02开启网上申购。

9月13日,华特转债、艾迪转债、大叶转债预计触发转股价格向下修正条件。

9月13日,鼎胜转债公告预计满足赎回条件。

(四)海外债市

1. 美债市场

9月13日,各期限美债收益率普遍下行。其中,2年期、10年期美债收益率均分别下行2bp至4.96%、4.25%。

数据来源:iFinD,东方金诚

9月13日,2/10年期美债收益率利差倒挂幅度保持在71bp不变;5/30年期美债收益率利差倒挂幅度小幅收窄1bp至5bp。

9月13日,美国10年期通胀保值国债(TIPS)损益平衡通胀率上行1bp至2.35%。

2. 欧债市场:

9月13日,主要欧洲经济体10年期国债收益率走势分化。其中,德国10年期国债收益率上行5bp至2.68%,法国10年期国债收益率保持不变;意大利、西班牙10年期收益率分别上行6bp和5bp;英国10年期国债收益率则下行2bp。

数据来源:英为财经,东方金诚

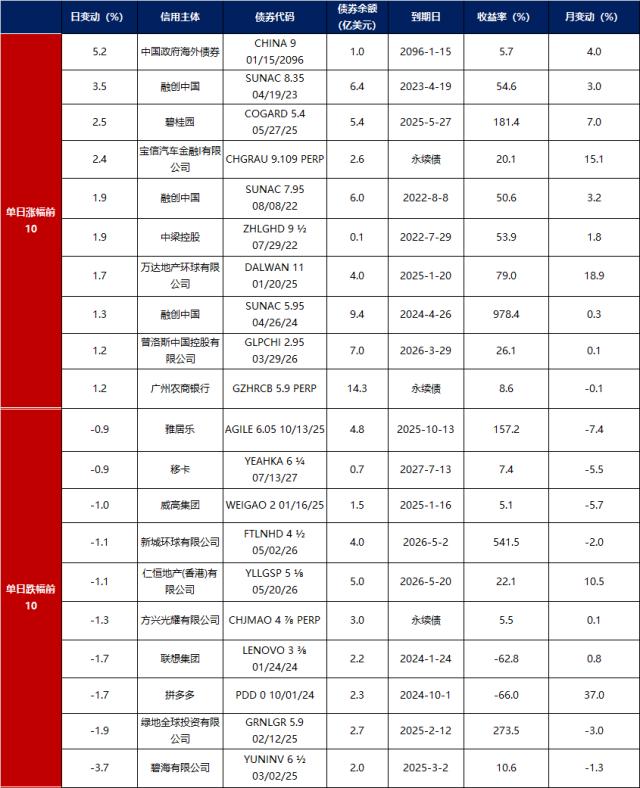

中资美元债每日价格变动(截至9月13日收盘)

数据来源:Bloomberg,东方金诚整理